“我们之前做的几百亿项目,都是底层为个人消费贷款的通道业务,现在上海金融监管局要求主动管理,业务处于暂停状态。”近日,某信托公司的负责人表示。

当下,房地产信托融资持续收紧,规模不得新增,而越来越多的新锐信托公司寻找新的业务发力点,着手布局消费金融。但是近期已有信托公司接到监管口头指导,严查底层资产为个人消费贷款的通道业务。

有些信托公司负责人则表示,即便可以做底层为消金的通道业务,但也受到公司通道的总额限制。

事实上,据了解,除了云南信托、渤海信托这种较早布局消金的信托公司,有一些虽然设立了小微金融/消费金融部门,但最终处于流产状态;在产品募集方面,对大多数处于探索阶段的信托公司来说,业务人员表示“进展并不顺利”。

具体说来,由于政策变化快、合作机构风险难以把控,因此对信托机构自建系统的要求较高,底层资产的真实逾期率和信托公司的风控能力就成了关键所在。

底层资产的真实坏账率成为关键

近日,包括西藏信托、山东信托等在内的信托公司将消费金融作为新的业务发力点,这类产品的收益在8%以上,期限为一年到一年半。

这些新锐进军消费金融的信托公司,大部分采取助贷模式,即信托贷款直接发放给分散的借款人,也由借款人直接还给信托。

具体到增信措施方面,信托机构一般通过结构化设计、缴纳保证金、引入担保或保险机构,来提高风控保障。

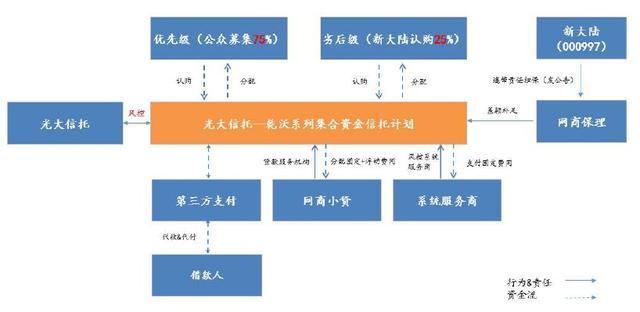

在结构设计上,信托消费金融一般循环授信比较多。比如,在光大信托-乾沃1号集合资金信托计划中,该产品的募集期限为13个月,其中12个月循环期,后1个月为摊还期。

在循环期内,受托人将还款本息部分向借款人持续发放贷款;在摊还期内,受托人不再发放新的贷款,将全部回款资金用于支付信托费用及分配信托利益。

在具体的风控方面,消金公司把风控审核的借款人推荐给信托公司,信托公司再用自己的风控标准做二次审核,审核通过后,由信托放款给借款人。

此外,信托公司往往通过差额补齐、劣后资金、设置预警线等手段,来提高安全保障。

“劣后资金能否覆盖底层消费金融的真实坏账,就成了关键所在。”业内人士表示。

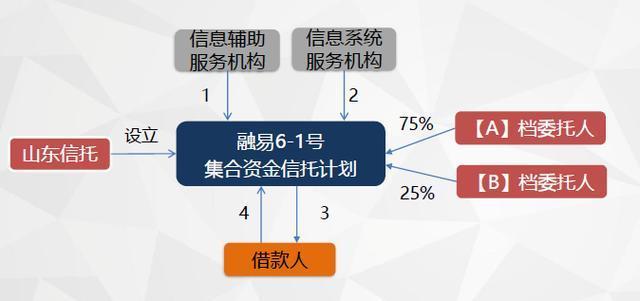

比如,在《山东信托·融易6-1号集合资金信托计划》产品资料中,山东信托和项目融资方拍拍贷的优先劣后比为3:1。

这意味着如该信托计划募集资金5000万,则拍拍贷需出具25%的劣后资金。如果坏账率不超过这个数字,信托公司则能保证利润。

此外,近期发力消金较猛的西藏信托和分期乐合作,发行了一款信托产品,认购金额在300万元及以上,预期收益率为8.5%。

不少投资人反映,这与投资P2P的底层逻辑相同,但是信托产品通常都是100万元起步,投资门槛大大提高,对投资人的资质审核也更为严格。

“监管的思路很明确,就是避免把高风险产品卖给散户投资者。”上述业内人士表示。

只是寻找资金通道?

2017年现金贷监管新规发布以来,非持牌消金机构不得直接向发放贷款,而持牌消费金融公司的杠杆比例又受到一定限制,因此通过发行信托产品募集资金,已成为消金机构一种重要的融资方式。

“新入场的选手,由于各个方面的能力建设都不是很充足,一般先从大的资产方合作入手。”

由于政策变化快、合作机构风险难以把控,因此对信托机构自建系统的要求较高,目前大多数信托机构只对接头部的消金机构。

在这一方面,蚂蚁金服、京东金融的模式都已相对成熟。

而一些刚着手布局消金的信托机构,如东莞信托、国民信托,都推出过有房产抵押的消费金融产品,但是对小额信用消费贷,目前还都处于观望状态。

对于投资者来说,这类信托产品的优点是标的小而分散,集中违约的风险较低;此外,借款人按月还款,流动性较好。

而这恰恰也成为了消费金融类信托的风险点所在。由于消费贷款者的还款,涉及人数众多,根本不清楚贷款人的还款能力,其风控模型大多还不能适应这类业务。

具体到资金成本上,信托的资金成本并不低,大多在8、9个点左右;而信托消费金融的报酬率通常比较低,一些机构的报酬率甚至在1个点以下。

“信托公司原有的业务受限,不得不寻找新的发力点。”业内人士表示,一些信托机构只是寻找新的资金通道,而真实的风控能力存疑。

事实上,就在9月初,上海银保监局曾向辖区内各信托公司下发通知,要求辖区内信托公司从9月份开始上报公司地产信托业务和通道业务新增业务规划、存量业务到期以及整体规模变动等情況,做好通道业务的额度管理。

目前仅有云南信托、外贸信托、渤海信托、中航信托、西藏信托这五家信托公司接入了央行征信系统。

在众多新锐信托公司发力消金业务的背后,未来能否穿透底层资产、搭建风控系统,而不是仅仅沦为资金通道,这才是对信托公司最大的考验。

作者:消 金 界

来源:钛 媒 体

深圳择优家族管理有限公司 Copyright ©2019 粤ICP备20061884号

专注信托、专业分析、独立客观。投资者应根据自身资产状况、风险承受能力选择适合自己的产品。

鉴于规定部分产品无法挂网,如需了解更多产品请联系我们